Top / sinzokukanbaibai

親族間売買での不動産取引適正価格の決め方⁉みなし贈与とならないための4つの注意点、解決法を解説!

更新日2024-03-24 (日) 11:23:59 公開日2019-07-20

ここでは、親族間の不動産売買するときの適正価格と決め方、みなし贈与とされないために売買取引時に気を付ける4つの注意点とその解決法を解説します。

親族間売買とは、ここでは不動産を親と子、兄弟姉妹、祖父と孫など親族(血族と姻族)との間での行う取引を言います。

基本的には個人対個人で不動産取引する個人間売買(通常の不動産売買)と大きくは変わりません。ただ、この親族間売買は一般的な不動産売買(個人間売買)とは違い、売買するにおいての適正価格の設定次第で大きな問題となることもあります。また適正価格だけではなく押さえるべき注意点も有り、解決して売買しないと後に痛い目に合う事になります。

【PR】

コーラルは、親族間売買の仲介を、他社通常売買価格×3%+6万円の仲介手数料のところ、

約7割引きの『1%~1.5%』

他不動産会社が見放したとても難しい売買等でも半額より安い2%

にて承っております。

尚、銀行融資利用が無い方には30,000円~売買契約書のみ作成プラン(費用約90%削減プラン)もご用意しております。

※仲介手数料が売買価格×1%は、住宅ローンの利用は有るけど取り組みがとても簡単な親族間売買のみとなります。なお親子間売買は売買価格×1.5%になります。

※仲介手数料は売主様、買主様それぞれ別々に掛かります。なお消費税も別途掛かります。

詳細は、☛親族間売買時の仲介手数料 をご確認ください。

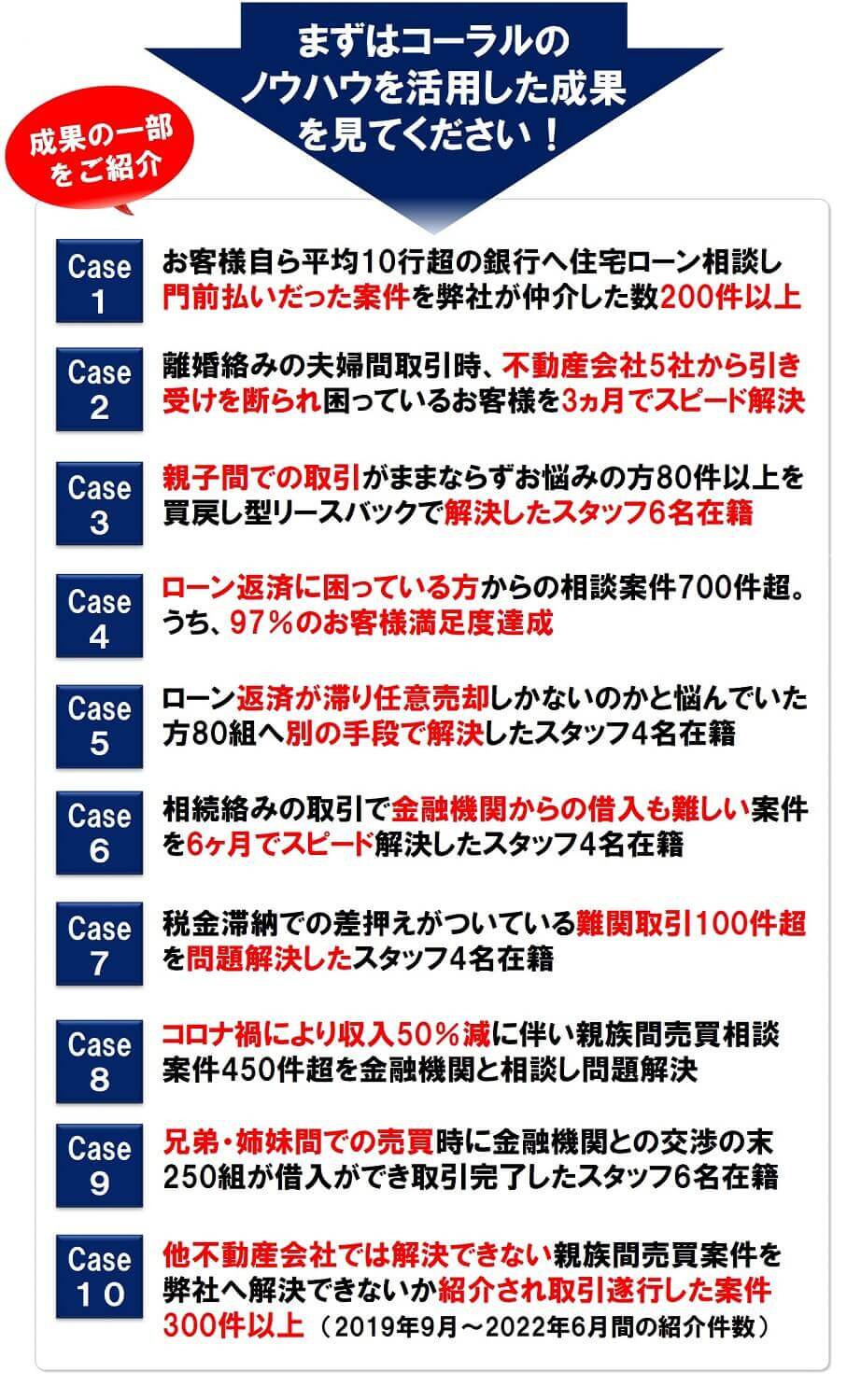

如何でしょう。これらはコーラルの親族間売買における仲介成果のごく一部です。

最近、この親族間売買する人がとても増えていますが、その理由は人それぞれで、多い理由の上位を見ると今の日本の世相が反映されているような気がします。

この親族間売買が、大手を含む不動産会社に依頼しても思うようにいかない人が多い一方で、このように上手くいく親族間売買があるのはなぜでしょうか。

しかも、仲介手数料は安価(売買価格×1%や1.5%、とても難しい売買仲介時でも半額以下の2%など)にもかかわらずに。

それは、 親族間売買の特徴や注意点を踏まえた上で、金融機関との調整術や、問題解決術を弊社担当者が身に付けているからなのです。

要は、一般的な不動産売買との違いを理解し、解決数も格段に違う親族間売買の取り組み数を経験しなければ親族間売買での成功はないという事なのです。

ゆえに、case10でご紹介したようにコーラルでは、ライバル会社であるはずの他の不動産仲介業者から多くの問い合わせを頂いているのです。

事実、2021年1年間500件以上の相談数中、他不動産屋さんから紹介を受け解決した事案だけでも約37件も有ります。

親族間で不動産を売買すること自体は何ら問題はありません。法的にも問題ありません。

ただ、実際に、親子間や離婚した夫婦間などでマイホームを売買するとなると、第三者間で行う不動産売買と違い、売買価格を適正価格にするなど注意し解決しなければならない事項が有り、解決できなくてうやむやになってしまい売買出来ないままの人も多いようです。

そこで、ここでは親子間など親族間不動産売買時の適正価格についてと、解決しなければいけない注意点3つ、その解決法を親族間売買の専門家の井上朝陽が解説していきます。

解説者

井上朝陽 宅地建物取引士・住宅ローンアドバイザー

専修大学商学部卒業後コーラル株式会社入社。渋谷青山店勤務後本店マーケティング&セールス部チームへ配属。また不動産売買はすでに300件以上を経験。現在、親族間売買の専門家として多くの家族間の悩みを持った方の解決に奔走中です。

なお、専門家としての使命から、少々解説が長くなりますから、読むのが苦手な方はユーチューブ動画でも解説しています。

そちらで確認いただけたらと存じます。

★目 次★【親族間売買の適正価格とは⁉その決め方と、みなし贈与とされないための4つの注意点、解決法!】

親族間売買の適正価格とは、その決め方の注意点(基本1つ+アウトな事5つ)と、それを間違うと困ることとは⁉

親族間売買の適正価格やその他決め事、しっかり決めないと後で必ず後悔します!

⓪親族関係を無視!⇒泥沼になり解決が困難になる羽目に

①売買価格は自由に決める!⇒税務署に睨まれ、多額の納税をする羽目に

②売買契約書は作らない!⇒後で揉めトラブルとなり訴訟になる羽目に

③住宅ローンを返さず所有権移転(登記)⇒競売になる羽目に

④宅建業者以外に売買契約書を作ってもらった⇒住宅ローンが借りられない羽目に

⑤住宅ローンの借り方を間違えた!⇒住宅ローン控除が利用できない羽目に

「えっ、ほんとに⁉」と思われる方がいるかもですが、この5つ、実は本当に有った事例なのです。

親族間だからって勝手に売買してしまって、何百万円もの贈与税の納税義務を負ったり、売買契約書は作ったものの内容に不備が有り訴訟になってしまったり、親族間売買の事実を何も知らない他の親族に訴訟されたり、また銀行から競売された方がいたり、宅地建物取引業者(宅建業者)でない司法書士や行政書士に売買契約書作成を依頼したばかりに、住宅ローンの利用が出来なかったり 住宅ローンの借り方を間違えたばかりに住宅ローン控除が利用できなかった方がいたり、実に様々なアウト事例が起こっているのです。

親族間売買を行ってしまってから、困ったと、弁護士や税理士、またコーラルに相談に来られても後の祭り。もうどうしようもありませんので注意しましょう。

問題は、親族間という枠で簡単に考えてしまった事。

しかし、親族間だから故、取り返しのつかない事になるのです。

ゆえに、親族間売買しようとする方は、くれぐれもしっかりした理解と準備の下に行っていただくようにしてほしいものです。

では早速、親族関係を無視すると後々泥沼になり解決が困難になる羽目になるので、その注意点から解説しましょう。

離婚(ご主人の名義の自宅を奥様が購入する場合)時の夫婦間での不動産売買の注意点

マイホームの夫婦共有名義は最近多くなっていますが、離婚ともなると大きな問題のひとつとなります。

そのまま誰が住まい続けていくのか、その時残った住宅ローンを誰が払っていくのか、不動産は誰の名義にするのかなど悩みはつきません。

離婚する夫婦にとってのマイホーム程、悩める存在は無いものです。

人生を共にするだけにローンの負担も長期にわたることが多いため、離婚の際にはとても慎重に取り決めしておく事が大切です。

離婚の場合に考えられることが多い売買パターンは、まず第三者へのご売却です。しかしご主人の名義分を奥様が購入する場合があります。

その理由は、ご主人より奥様がお子様共々マイホームを生活基盤としている事が多いからです。

但し、ここで大問題が残ります。買い取り資金をどうするかです。

通常、夫婦が離婚するとき、その離婚の原因や所在、夫婦間での貢献度に応じて財産分与がなされますが、これで賄えない額が有る場合がマイホームの名義変更は多いのです。

そのため、どうしても足りない分のマイホーム名義変更分は売買となるのですが、このとき住宅ローンの利用がとても難しい事となり、問題を残したまま時間だけが過ぎ去ることが多く後々トラブルになるケースが圧倒的に多いのです。

ゆえに、☛離婚する夫婦間でマイホームを売買する場合の注意点をよく理解し、売買するようにしましょう。

不動産相続後に、相続人以外の親族が、その不動産を買い取りたいという場合の注意点

亡祖父から相続した不動産を、その相続人らから他の親族(例えば孫)がマイホームとして買取たいと言う場合が有ります。このケースもいわゆる親族間売買(個人間の不動産売買)に該当します。

相続した者は既に自宅を所有し住んでいることから、買取者との間に売買合意を確認できても、その売買代金をどうするかが問題として残ります。

ただ、このケースの親族間の相続不動産売買は、銀行なども住宅ローンの取り組みに対して柔軟に対応してくれる場合が多いのでそうそう問題は発生せず、親族間売買を専門とするコーラルなどの不動産会社でなくても対応できる業者は多いでしょう。

ただし、この場合、不動産会社の作成する売買契約書や重要事項説明書など関係書類の提出を求められますので注意しましょう。

3名が共有する不動産が有り、1人がもう2人の持分を買い取る場合の注意点

不動産を複数名で共有している場合には、その全ての共有者が権利を有しますから、自ずと所有者としての権利が制約されてしまいます。

そこで「各共有者は、いつでも共有物の分割を他の共有者に請求できる」として、 共有者には共有状態を解消する権利が認められています。

これを共有物分割請求(民法256条1項)といいますが、しかし、だからと言って請求者に無償で渡せという事ではありません。

そのため、共有者の所有権持ち分を買い取る事が通常となるのですが、この時の売買方法が親族間売買に該当します。

ゆえに、☛共有者の所有権持ち持分買取売買の場合の注意点をよく理解し、売買するようにしましょう。

親族間売買時の適正価格の決め方、注意すべき5点とその解決法

不動産を親族間売買するときは、注意しておくべきポイントさえ押さえ実行すれば何の問題も起こらず、売買できるのですから事前にしっかり注意点を知り、解決して失敗しないようにしましょう。

以下では、コーラルへの相談でとても多い事項5つについて解説します。

これから親子や兄弟間など親族間で不動産売買を検討している方は、この5つが注意点ともなりますから、ぜひ参考にしてください。

親族間売買で特に相談される事項5つ(注意すべき事項でもあります)。

①『みなし贈与』にならないようにするにはどうすればいいの?

②『親族間の不動産売買契約書』の作成方法

③『売買の進め方を確認する』方法

④『買主の住宅ローン』の利用方法

⑤『住宅ローン控除等各種特例』の利用方法

さて、以下で上記5つの注意事項(相談事項)を解説しましょう。

①『みなし贈与』にならないようにするにはどうすればいいの? ➡ 適正価格で売買すべしⅰ

親族間売買の注意点1.売買価格によっては税務署にみなし贈与とされ贈与税が発生します!

売り手も買い手も親族や同族同士だからと、安直に安価で価格(市場より低い価額)を設定し名義変更すると、税務署からみなし贈与とされ、多額の贈与税が課税される可能性があります。

要は、税務署は親族間売買が納税逃れのためにの相続対策として売買していると考えているのです。

たまに有る事なのですが、親子間だからと、「何千万円もの時価になる不動産を、何百万円という価格設定で売買することにしてしまう人がいる」ものなのです。

先日も、北海道で時価2000万円の土地を、500万円で売買され、すでに司法書士に登記まで依頼し、登記も終え税務署からみなし贈与とされ、何百万円もの贈与税納税義務を負った方が相談に見えられましたが、もうその時は後の祭りで、どうしようもない方がいました。

はっきり言って税務署は、親族間売買を脱税のため行うのではないかと目を光らせています。

何も知らないまま売買してしまったので売買前に戻したいといくら税務署に説明してもダメ。脱税しようと思ったのではない。ただ知らなかっただけと説明しても受け付けてもらえないのです。

親族の範囲は特に注意を!

とくに親子間や、兄弟姉妹間など、3親等内の姻族、6親等内の血族、いわゆる民法で言う親族の範囲は目をつけられてしまう可能性が高いので、注意してもし過ぎることはないくらいなのです。

親族間という間柄だからこそ、売買したのにその行為が贈与になる事もあります。

売買したつもりなのに贈与とみなされることを「みなし贈与」があったといいますが、みなし贈与とは、売主買主は売買したつもりなのに、その意思に関係なく売買を贈与として判断されてしまうことなのです、

無知でした。知らなかったでは済まされません。

日本には相続税、贈与税という税法があり、この法律で日本国内の不動産は管理されているようなものなのです。

毎年、国税庁によって7月に1月1日時点の価格が公表される路線価というものがありますが、この路線価は、相続、遺贈又は贈与により取得した財産に係る相続税及び贈与税の財産を評価する基準として適用するために設定されているくらいなのです。

ゆえに、最低でもその価格を無視してまで低額で売買する事は、税務署が見過ごすことはありません!

親族間売買が贈与とみなされた場合、贈与税が発生します。いままでの経験上、また過去の判例上、以下のようなケースがみなし贈与と判断されるため注意しましょう。

みなし贈与に該当するケース

路線価以下の価格で不動産を売買した。

借金の肩代わりのために、借金主親族に不動産を安価で売った。

離婚する夫婦に多くみられる、売買金額と所有権移転時の持分割合が大きく異なる。

適正価格(時価)より低い価格で売買した。

このように売買価格が低すぎた場合にみなし贈与とされるようです。

では、みなし贈与とされない方法はどのようにすれば良いのでしょうか⁉

みなし贈与にならない価格設定方法とは

税務署がみなし贈与の根拠としているのは相続税法7条になります。

この条項は、‘みなし贈与’の規定と言われ、著しく低い対価で財産の譲渡を受けた場合、譲受人は、その(著しく低い)対価と譲渡時のその時価との差額を譲渡人から贈与されたとみなす、という規定です。

そうみなされると、当該差額のうち110万円(基礎控除)を超える部分につき、譲受人に贈与税の申告・納税義

務が生じます。対価が時価より低くても、著しく低くなければよいのですが、対価が著しく低いか否かの判定に

当たり、当該財産の時価の把握がまず必要なのです。

これが解決策!①

ゆえに、税務署に、みなし贈与とされないためには、親族間だからこそ適正価格で取引するしかありません。

例えば、親族間ではない第三者間で売買した不動産取引でも、場合によってはみなし贈与とされるケースがありますが、まずはっきりしている事は親族間で適正価格より低い価格で売買したときは間違いなくみなし贈与とされます。

したがって、売買する前に不動産業者で相場を確認したり、ときには不動産鑑定士に鑑定依頼したりしておくことが大切です。

ただ、余程広大な土地や、複雑な関係になっている物件でない限り不動産鑑定士の有料鑑定書(不動産鑑定評価書)は必要ないでしょう。

親族間売買に慣れた、また親族間売買の経験数の多い不動産業者の査定で十分足りますが、しかし、どうしても気になる方は不動産一括査定サイトで数社の査定書を取得されていれば尚更良いとは思います。

ちなみに不動産一括査定サイトはホームホーユーがおススメです。

ただ、不動産一括査定サイトの査定価格は高い傾向になり、そこまで高額で売買することも有りませんから、必ず親族間売買を仲介依頼する不動産会社の価格意見は聞いておきましょう。

当社コーラルが、適正価格(時価)を設定する方法は、以下の通りです。

不動産の適正価格を決める方法

◎一戸建て(土地・建物)は、路線価・固定資産税評価額・公示地価・実勢価格を参考に決める

路線価を国税庁のHP見て確認し、また不動産の固定資産評価証明書を取得したり、その他公示地価・実勢価格などを参考にして価格決定しています。

国税庁HPでは、毎年の路線価図を公表し、該当の土地についてその前面道路の価格を発表しています。

国税庁にアクセスし住所を入力すると、無料で該当不動産の価値を知ることができます。

ただ、土地前面道路に価格が設定されていないところも多々あります。その時は固定資産税額を国税庁が予め設定し発表した倍率がありますので、それを乗じて割り出す必要があり価格を割り出しています。

◎マンション(区分所有建物)は、取引事例比較法で決める

該当マンションの直近成約事例及び査定時販売中事例や、当マンションと比較的条件の近いマンションの成約事例と査定時販売中事例、および同地区過去1年間のマンション成約事例及び査定時販売中事例を基に決めます。

親族間売買のみなし贈与、適正価格について現場から報告

先日、兄弟で保有しているアパートの敷地の共有関係を解消したいので、兄弟間で売買したいというお客様が来店された。

金額次第では現金で取引をしたいという。

住宅ローンを使わないのであれば話は簡単だ。何故なら当事者で売買契約を結ぶだけだから。そこに、我々仲介業者が介在する必要はなく、契約書の作成を自分でやれば良いし、面倒くさいのであれば作成だけを不動産業者や司法書士に依頼すれば良い。

当社でも作成のみを行うサービスも行っている。では、何故そのお客さんはわざわざ来店されたのか。

話を聞くと相当、親族間売買のことはご自身で調べられていて、税理士にも相談をされている。実は税理士はこの適正価格の算定は専門外で、それは不動産業者も同じ。

お話を聞いていくうちに、お客さんの来店された目的はたった一つ、売買する金額がみなし贈与に当たらないという答え、またはその材料を求めて情報収集に来られていることがわかった。

弊社来社時には既に売買希望されている金額は決まっていて、それは固定資産税評価金額にほぼ近い金額だ。

固定資産税評価額は公示価格の7割とされている。

これだけでみれば、低額譲渡とみなされて贈与税が課せられてもおかしくない。

かなり調べられているお客様なので当然そのくらいのことはわかっているはずだ。『じゃあいくらなら大丈夫なのか』誰もが知りたいことはまさにこの部分だ。しかし明確な答えはない。

相続税法第7条によると時価よりも『著しく低い価額』で財産の譲渡が行なわれた場合に課税することになっている。

この時価というのが、とても難しい。

相続税法に規定する『時価』とは不特定多数の当事者で自由な取引が行なわれる場合に通常成立すると認められる価額とされている。

つまり相場であり実勢価格であり、我々業者が作成する査定金額とも言える。

査定金額は、個別性があり見方によっては金額に大きなバラつきがでることは、良くある。

そこで国は土地取引の価格の目安を毎年発表している。

それが公示価格だ。

不動産鑑定士の鑑定評価や公共用地買取りの保障、路線価や固定資産税評価など全て公示価格を基準としている。先日みなし贈与とされた過去の判例を読んでいたら、興味深いことがあった。

親族間売買をするにあたって、不動産業者に価格の聞き取りをして、不動産鑑定士に鑑定書を作成させていずれもほぼ同額の金額であったためその価格を採用して売買をしたが、課税庁(国税庁)から『著しく低い金額』であるとされた事例があった。

詳しい内容は省略するが、自分が興味深いと思ったのは、課税庁の主張が、不動産鑑定士の作成した鑑定評価は、本件土地の時価を表したものとは認められないとし、公示価格を基に算出した金額を採用したことだ。

現在の土地の価格は東京では、ほとんどの地域で実勢価格(本来これが時価)は公示価格を大幅に上回っている。

課税庁は公示価格を客観的な交換価値を表すものとしてこれを時価とみなしている。

この判例は平成15年のものなので、今同じ理屈が通るかは疑問だが、少なくても公示価格は、最も信頼出来る指標であるという考えは変わらないと思われる。

そしてもう一つ興味深いのが、この案件が賃貸用家屋で、課税庁の土地価額の評価が相続税の評価減として認められている貸家建付地の評価額を本物件の土地価額としてみていることだ。

とすると来店されたお客様のアパート敷地の共有関係を解消すべき売買価格も公示価格よりも安い金額で見る根拠になりうるということだ。

親族間売買の相談はこのように相談の内容を紐解いていくと実に奥深いし難しい。

そのお客様には、後日土地の持ち分価格を算出するとともにアパートも含めた売買金額をお出しすることとした。

我々は最終的に贈与にはなりませんというお墨付きを与えることは出来ません。できる事は不動産の取引査定額を出すことでは出来るので、売買当事者が最終的に売買するべきか、他の方法を考えたほうが良いかの判断材料を提供するのが我々の仕事だと考えている。

結果出来ないという場合もあるが、まずはご相談を頂ければ親身に対応させて頂く次第だという事しか言えないのである。

②『親族間の不動産売買契約書』の作成方法 ➡ 不動産を親族間売買するときは専門家に相談を

親族間売買は、不動産売買の中でも特に難易度の高い売買取引です。

ゆえに、親族間売買と言えども宅建業者が作成する売買契約書が必要なのです。

重要事項説明書や売買契約書には、売主さま買主さま当事者の情報以外に、仲介する宅建業者情報、売買対象物件情報、売買代金額やその支払い方、所有権移転の方法、税金負担、危険負担、また契約解除条項など事細かく記載されています。

これら書類を作る意味は、売主と買主の権利と義務をはっきりさせ、契約不適合責任を明確にいて、後々トラブルになりそうな事項を事前に予防解決する事にあります。

契約不適合責任を明確にしないまま、また後々トラブルになりそうな事項を抽出して事前に調整解決しないまま売買したことで、テレビドラマや名探偵コナンじゃないですが、泥沼の増悪劇になってしまた方は後を絶たないのです。

親族間だから簡単そうに考えておられる方がいますが、実は全くの逆で、最も難易度の高い売買取引なのです。

例えば、ホームページで解説しているからと言え、売買取引の経験も数年しかない宅地建物取引士や不動産会社、また売買取引数数十件しかないなどの不動産業者にはとても解決できるものではありません。

相続や、離婚する夫婦による親族間売買や、親の介護をするための資金捻出のために行う親子間売買にはとくに、専門的な知識も必要となります。

ゆえに専門の教育を受け、毎々変わる税務署の対応を把握し、また適正価格の繊細さも知り、各その道の専門家「弁護士、税理士、不動産鑑定士、司法書士、土地家屋調査士など」と緊密に連絡の取りあえる宅地建物取引士の在籍する宅建業者ではないと失敗してしまうものなのです。

もう一度言いますが、経験の無い不動産業者に相談しても、また仲介依頼しても、失敗してしまう確率が各段に高くなるので、相談するなら親族間売買の専門家に相談するべきです。

因みにコーラルは親族間売買の専門宅建業者になります(^^)/

③どんな段取りで進めたら間違いがないの? ➡ 親族間売買するときの基本的流れについて

親族間売買の注意点1.親族間売買時だからと言って何も特別なことはありません。ただ相続権を持つ他の親族の事前了解は得ておきましょう

親子間など、親族間売買、まずどういった流れで手続きを進めていくのか大枠を知る必要があります。

下記の流れ図を見て全体像を把握しましょう。

1.まず、信頼できる宅地建物取引業者(宅建業者)へご相談

ここでは売主さま、買主さまの意思確認、また売買当事者以外の親族の方々の把握と考えや、売買対象物件の確認を行います。

また弊社コーラルの場合、担当者が親族間売買の可能性の可、不可の判断のために下記事項について確認しますので、できる限りお教えいただきたいと存じます。

なお、可能であればご相談時に、売買対象不動産の土地・建物双方の登記簿謄本(全部事項証明書)と固定資産税・都市計画税納税通知書のご用意をがあれば尚良いです。

これが解決策!②

親族間売買で後々揉める可能性のある売買対象物件の相続権を持つ親族(法定相続人)『”配偶者”と”血族”の関係にある者(売主が故人となった時の配偶者、故人の子ども(直系卑属)、故人の親(直系尊属)、故人の兄弟姉妹』には、事前にしっかり売買の目的と理由、方法を話して同意を得ておきましょう。

2.売買対象不動産の調査及び査定

ここでは売買に適した適正価格を査定し売買当事者間で協議していただきます。

3.住宅ローン借入の場合・ローン事前審査

売買代金手当てに住宅ローン利用のご希望がありましたら、売買契約締結する前に住宅ローンの事前審査を受けていただきます。

ローン利用がない場合、または売買代金を割賦支払い(代金分割払い)で行う場合はこの限りではありませんので次に進めます。

コーラルでは、事前審査前に買主様と業務委託契約書を締結していただきます。

4.売買契約の締結

事前審査にパスし、そのまま住宅ローン利用をされる場合には、宅地建物取引業者(宅建業者)の仲介による重要事項説明書、売買契約書の作成、必要により各種書類を作成します。

ローン利用が無い場合には適時必要な書類のみ作成します。

いずれの場合も、売主さま、買主さまには内容を確認していただいて署名押印して書類を完成させ売買手付金を買主さまから売主様へ支払っていただきます。

5.融資実行と所有権移転

金融機関のローン借り入れありの場合、金融機関から融資を受けると同時に売買残代金を売主さまから買主さまへ支払っていただき、売主さまから買主さまへ所有権移転の手続きを行います。

ローン借り入れがない場合には、売買契約書条項に則り進めます。

売主さまのローン返済がある場合で抵当権の抹消手続きが必要な場合、その返済と登記手続きも同時に行います。

6.税務署への確定申告

売主さま、買主さま双方が翌年の確定申告の時期に確定申告していただきます。

以上、親族間売買の流れを簡単に解説してみました。

親族間売買のおおよその手順は上記のとおりです。

どんなにスムーズに手順が進行しても、①の相談から⑥の段階まで約2カ月はかかります。

また税務申告まで考えると約1年かかるケースもあるでしょう。

不動産売買は手順通りに進めていても、何かひとつスムーズに運ばないだけで当然それよりも期間は長くなります。

④『買主の住宅ローン』の利用方法 ➡ 宅地建物取引業者(不動産業者)を利用すべしⅰ

親族間売買の注意点3.親族間売買、特に親子間売買は住宅ローンが通りにくい

不動産の親族間売買は、買主の住宅ローンが全く利用できないわけではありませんが、ただし他の第三者間売買と比べ審査が通りにくく、金融機関では高確率で融資が断られてしまいます。しかも「融資が断られた」という情報が残されてしまうため、今後の取引に大きな影響を与えかねません。

金融機関が親族間売買の融資を断るのには、次のような大きな理由があります。

これが解決策!③

こういう理由から、親族間売買で住宅ローンを利用するには「宅地建物取引業者(通称;宅建業者や不動産業者とも言います)」と「司法書士」は必須になります。

特に銀行からローン融資を受けたいなら、宅地建物取引業者作成の重要事項説明書と売買契約書は必要なのです。

また、住宅ローンを借りる場合、金融機関と金銭消費貸借契約書を締結し、その結果、抵当権設定登記をしますので司法書士も必須となります。

よく、親族間売買を解説している不動産会社や任意売却の一般社団法人などで、親族間売買は住宅ローンの取り付けが難しい。その理由は保証会社が保証しないからと言い、保証会社を通さない直接銀行から融資をうける『プロパー融資(プロパーローン)』を受けるしかないという説明を見受けます。

はっきり言いましょう。

そんな解説している機関を信用したら、すごく後悔する事態になるでしょう。

理由は、現在、銀行や信用金庫、信用組合など金融機関はプロパー融資を出さないからです。

コーラルでは、年間数百件の売買案件に多くの住宅ローンの取り付けを行っていますが、余程与信が高い人ではない限り、金融機関はプロパー融資をしません。

余程の与信の高いとは、長年(何十年もの長さ)多額の預金や事業性融資の取引を行い、何も事故がない事。または資産性のある不動産を所有し、担保余力が十分に有る地主さんなどで、信用金庫や信用組合へ多額の出資をしている人、または長年農協などと取引をしている農家などなどその内容に該当する人が親族間売買するときしかプロパー融資は出ないのです。

最近多い親族間売買の相談者さんには該当するケースが各段に少なく、ゆえに、親族間売買時にそんなプロパー融資の説明をしても無駄な相談者さんが多いのです。

もうひとつはっきり言いましょう。

ここ最近の親族間売買の特徴を理解していない親族間売買の自称プロは、信用しないようにした方がいいようです。

ここ最近の親族間売買の特徴には特に際立った傾向が有ります。その事情を理解しないまま親族間売買を進めたら後々とても後悔する羽目になるのですが、この時不動産屋さんや各専門家気取りの者は知らんぷりを決め込んでしまうのです。

では、どんな金融機関が親族間売買時に住宅ローンを組んでくれるのでしょう⁉

それは、相談者さんによって利用できる金融機関が全く違うというといっていいでしょう。

毎月何十件もの親族間売買を仲介している当社コーラルだからこそ、他社にはない銀行交渉術を得ていますし、またどの金融機関に、どのようなタイミングで、またどのように融資相談をしたらいいのか、またどのような書類を準備し提出したらいいのかのが全く違うのです。

多くの経験と多数の実績が、住宅ローンの融資承認を得られやすい環境を知り得る術であり、コーラルの強みでもあるのです。

他社にはまねできないものなのです。

⑤住宅借入金等特別控除(住宅ローン控除)などの特例利用について ➡ クリア条件を把握して売買すべしⅰ

よく、親族間売買時に住宅ローン利用しても住宅借入金等特別控除(住宅ローン控除)は受けれますかというご質問をいただきますが、条件をクリアしていれば利用できます。

詳細は別頁で詳細に解説していますから、そちらでご確認ください。

〇売主買主間売買合意済みの個人間売買における各種特例について

親子間や兄弟姉妹間など親族間売買の場合、売主と買主が親子や夫婦、兄弟姉妹間など特別の関係にある場合には利用できない税金特例が多数ありますのでくれぐれも注意しましょう。 ここでは、親子間や兄弟姉妹間など親族間売買の場合の税金特例について解説しています。

さて、如何でしたでしょうか?

親族間売買を進めるにあたっての5つの解決すべき注意点をご理解いただけたと存じます。

親族間売買での融資にお悩みの方は、すでに数百件以上の親族間売買実績の有るコーラルに、ぜひご相談ください。

ただ、不動産売買に関する専門家は、まずは宅地建物取引士ですので、宅地建物取引士の在籍する不動産会社に任せるのが一番で、そのうえで結い円滑支援アドバイザーの資格を持つ宅建士なら尚更良いのです。

弊社コーラルでは、親族間売買の専門機関として、まずはお客様のご要望をよく聞き、そのうえでご希望に沿った売買方法を提案させていただいております。

まとめ

不動産取引の中でも、親子間や、夫婦間で行う親族間売買は売主買主の関係上、とっても簡単そうに思われますが、実は最も慎重におこなうべき取引なのです。

例えば、売買価格を適当に考え、適正価格にしなかったばかりにみなし贈与となり、多額の贈与税を納めなければならばくなったり、また、なるべく費用を安く抑えたいと思い売買の専門家ではない、登記の専門家の司法書士に売買契約を任せたばかりに、住宅ローンを組む事が出来なかったり、親族間売買の経験数、取引数の少ない不動産業者に相談したばかりに、できる取引もできないようなアドバイスを受けたりしてしまうのです。

なんとリスク回避のための専門家への依頼が、実はそのままリスク化する恐れが多々見受けられているのです。

親族間で不動産売買は今、多くの方が求めておられます。

確かに時代に即した解決ができるのも事実ですが、しかし知識と経験がとても必要な売買でもあります。

もし、親族間売買で失敗せず成功したいなら、必ず親族間売買の専門家へ相談しましょう。

不動産の親子間売買、親族間売買、親戚間売買、夫婦間売買で

多数の

お問い合わせ数

売買成約数

安心な提案数

業務カバー地域数

の親族間売買の日本初の専門機関

『一般社団法人 結い円滑支援機構』を設立した

コーラルがあなたに提案します!

ご希望をそのままぶつけてください!ご期待に応える自信があります。

親族間売買を任せるなら、住宅ローンの取り扱い数、

実績数多数のコーラルへお任せください!

親族間売買時の住宅ローン・まずここに注意!『住宅ローン利用には不動産業者の作成した売買契約書と重要事項説明書が必要です!』

〇 親族間売買時の仲介業務において、多くの不動産会社が仲介手数料上限額の売買金額×3%+6万円を売主様買主様双方に請求していますが、コーラルでは、約70%OFFの1%や半額よりさらに安い1.5%でご対応しております。

〇 司法書士や行政書士、不動産鑑定士などであっても宅地建物取引士(宅地建物取引業者)でない者(宅地建物取引士の資格は取得していても所定の登録を終えていない者)は、不動産売買契約書の仲介業務としての作成は法律違反になりますのでお気を付けください。

比べてみて下さい!

『費用額』と『内容』を!

コーラルの親族間売買は3つのプランがございます。

なお一般的なご相談は完全無料です!

●【シルバープラン】(売買契約書作成のみ型)は、手数料 30,000円~(費用約90%割引プラン) ご相談

このプランは、親子間など親族間売買時において売買契約書作成のみのプランで、売買契約書作成、売買契約立会、及び売買決済立合までを宅地建物取引士が全サポートします。このプランは銀行融資が無い現金一括売買をされる方には最も適したプランです。

この売買契約書には、コーラルの仲介印は押印されません。また重要事項説明書の作成と説明、銀行等からの融資取付はございません。

なお、売買契約書にコーラルの仲介印押印が必要な場合には必ず重要事項説明書を同時に作成し説明することとなりますので、売主さま買主さまそれぞれ300,000円(消費税別)になります。

※現金一括払いではない、割賦(代金などの支払いを、何回かに分けて行なうこと)売買時は下記ゴールドプランになります。

●【ゴールドプラン】(基本的プラン・金融機関融資有型)は、仲介手数料が売買価格×1%~1.5%で仲介できます。

このプランは、親子間など親族間売買における重要事項説明書や売買契約書作成から金融機関融資(住宅ローンなど)が有る場合で、売買契約立会い、及び売買決済までの全売買工程を親族間売買のプロ宅地建物取引士が全サポートします。

案件によっては100%融資も可能となりますので、ぜひご相談ください。

なお、親族間売買を割賦売買(買主から売主への月々の売買代金の分割支払い)で行いたい方の場合も、この親族間売買ゴールドプランでの取り組みとなります。

仲介手数料が売買価格×1%は、住宅ローンの利用は有るけど購入者の自己資金が売買代金の50%以上あるケースなど、取り組みがとても簡単な親族間売買のみとなります。親子間売買の場合はとても難しいケースなので仲介手数料が売買価格×1.5%になります。

なお、他不動産会社で取り組み不可と言われたケースや、コーラルの過去取り組み事例でかなり難解だった類似ケースの場合、さらに相談者様自身で銀行融資先を探したけど見つからず融資否決されたケース等の売買仲手数料は売買価格×2%になる場合があります。

★ 両プランの共通注意事項 ★

『ゴールドプラン』と、『シルバープラン』については売主様、買主様双方に報酬(仲介手数料)がそれぞれ発生しますのでご注意ください。

また、登記費用は別途必ずかかりますが、その他実費(書類取得費用や交通費など)については別途かかる場合があります。

なお、一般的な相談は完全無料ですが、個別物件売買の踏み込んだ相談はコンサルティング料としてご相談前33,000円(消費税含)を頂きます。

また、実際に親族間売買時の住宅ローンが利用可能かどうかの事前相談遂行や各種資料(登記事項や図面など)取得費が必要な相談についてもご相談前に上記コンサルティング料も含め上限33,000円(消費税含)を仲介業務遂行調査費(委託費)として頂いております。

なお、このコンサルティング料及び仲介業務遂行調査費(委託費)については仲介が完了しない場合でも返還しておりません。

但し、任意売却(住宅ローン等の返済が滞納している方)に該当する方は、全相談を完全無料となりますので事前に弊社までご相談ください。

仲介手数料は売買契約時に半金、売買決済時に残金をお支払い頂いておりますが、諸条件により分割払いも可能です。

まずは、どんな些細な事とでもご相談いただければ幸いです。

両プランとも仲介手数料に消費税が別途加算されます。

両プランとも、共有持分のみ親族間売買をする場合もご対応可能です。

●【任意売却を親族間で行うプラン】は、仲介手数料の手出無!

※「任意売却」とは、住宅ローン等の借入金が返済できなくなった場合、売却後も住宅ローンが残ってしまう不動産物件を金融機関の合意を得て行う売却方法です。

の【任意売却を親族間で行うプラン】は、売却後も売主が売却物件にそのまま住まい続けていただくことを念頭にしています。

コーラルでは、任意売却を親族間で進める場合、売主様の仲介手数料は手持ちの現金でご用意いただかなくても進めることが出来ます! また、この場合の買主様の仲介手数料は無料とさせていただいております。

任意売却では、売買時の売主様仲介手数料を金融機関が必要経費として認めてくれますので、別途現金で用意する必要はありません。

ただ、金融機関によっては、親族間での任意売却自体を認めていない場合もあります。

任意売却については こちら ☛ 任意売却(ニンバイ)とは⁉ をご参照ください。

このプランでは、任意売却に必須となる債権者への連絡・返済調整と、重要事項説明書や売買契約書作成、買主の金融機関融資取付、売買契約立会い、及び売買決済までの全売買工程を親族間売買のプロ宅地建物取引士が全サポートします。

※上記各プランでは不動産の売買環境に違いがあるため個別案件により仲介手数料額が変わる場合があります。仲介手数料やその他費用(登記費用など)についてはその都度当社担当者にご確認ください。

親族間売買のセカンドオピニオン・サービス

親子間・親族間売買のセカンドオピニオン(専門家の第二の意見)を、親族間売買で悩んである方へも無料サービス開始しました。

コーラルは、不動産売買時のセカンドオピニオンを業界の中でもいち早く取り入れ約8年前よりサービス開始し、多くの売買で悩んである方々の反響を呼び、また解決へも導いてきました。

このサービスは多くの不動産系雑誌にも取り上げられ、先駆者(オピニオンリーダー)として積極的に他業者で売買取組中の案件の解決をしてきたという業者として賞賛頂いております。

そこで今回、今現在、他業者で親子間・親族間売買をされている方、進めれれている方のために完全無料で相談(セカンドオピニオンサービス)を受け付けする運びとなりました。

ご希望のある方、悩んである方は、悩まず、まずは何でも構いませんからお問合せ下さい。

ご相談は完全無料です。

親子間や親族間売買における不動産売買は、

仲介手数料1%~1.5%で

とても難解な売買ケースは2%で

お手伝い致します。

更に、銀行融資利用が無い方には

30,000円~ご相談プランもご用意しております。

詳細&お問い合わせは↓↓↓

親子間売買への問い合わせ

★専用ページからのお問合せ

親子間の不動産売買について、どんなことでも聞きたい方はこちらの専用ページからお問合せ下さい。

-----------------------------------

お電話でのお問い合わせ

0120-987-907

メールでのお問い合わせ

簡単LINE問い合わせ

不動産会社に電話するのって怖いですよね?実は私も躊躇してしまいます。

そこで、そんなときに利用したいのがLINEでのお問い合わせ。

実は、今、最もホットなお問い合わせ方法なのがLINEでのお問い合わせなのです。

1日約3名以上、多い時で10名以上のお問い合わせがLINEからとなります。

LINEでのお問い合わせは完全無料&匿名で利用できますから、あなたもどうぞご利用いただければと存じます。

-----------------------------------

おそらくこの仲介手数料率で、売買取引に仲介として入る宅建業者は無いと思います。

コーラルは、不動産売買専門の宅建業者です。

不動産売買のことなら、どんな些細な事でもお問合せ頂ければと存じます。

売買が成立しなければ費用(仲介手数料)が掛かることは有りませんので、ご安心ください。

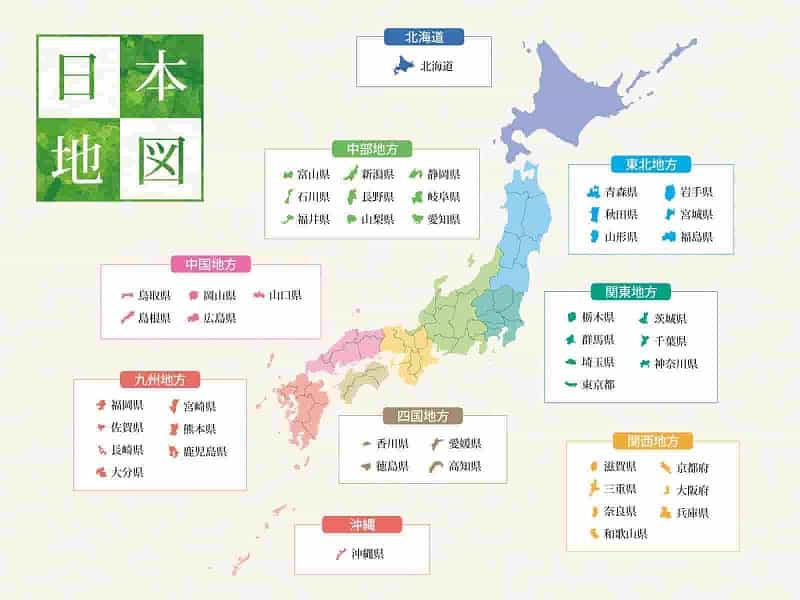

親子間売買は全国対応しています。

コーラルでは、親子間、兄弟姉妹間、親戚間、夫婦間の不動産売買について全国各地の都市とその近隣地がご対応させていただいております。

(一部対応が出来ない場所も有りますので、まずは弊社までお問い合わせください。)

ご相談時は無料通話のスカイプ、ライン電話、フェイスタイムでお互いに顔を見ながら対面式でお話しできますので、安心してご相談いただけます。

尚、ご相談は完全無料ですので、何なりとご相談いただければと存じます。

(※場所によっては対応できない場合もございます。まずはご相談ください。)

関連記事

〇親族間売買時の仲介業務と仲介手数料について

ここでは、親族間売買時の仲介業務と仲介手数料に焦点を絞って解説しています。

〇親族間の不動産売買に住宅ローンを利用する方法(一般社団法人 結い円滑支援機構HPへ)

不動産を親族間で売買するとき、多くの購入者が金融機関からローン(住宅ローン)の利用を考えられます。 近年の住宅ローンの低金利を鑑みれば当然と言えば当然でしょう。 ここでは、親族間の不動産売買に住宅ローンを利用する方法について説明していきます。

〇親族間の不動産売買価格の決め方(適正価格とは⁉)【一般社団法人 結い円滑支援機構HPへ】

親子や兄弟姉妹、親戚、身内など親族間で不動産売買するとき、最も注意すべきことに不動産の売買価格の妥当性があります。 売買するに妥当と思われる価格を適正価格と言っていますが、この適正価格についての理解がイマイチ漠然としている方も多い事でしょう。 ここでは、親族間での不動産売買時における適正価格について解説していきます。

〇親子間、親族間売買の依頼先のベストな選択法は⁉

ここでは、親子間、親族間売買時のベストな依頼先を解説しています。

宅地建物取引業者(不動産業者)がベスト! と言う理由、その他司法書士など各士業者の役目について、金融機関の融資に必要となる書類が作成できる者とはから、売買契約書の文章さえ作れば良いというものではないという事まで解説しています。

〇離婚による元夫婦間での不動産売買(譲渡)や贈与で注意すべき点

夫婦が離婚するにあたって「マイホームを配偶者(夫から妻へ又は妻から夫へ)へ渡したい」という話はよくあります。 通常、夫婦が離婚する場合、それまで互いに培ってきた財産の処分が問題となり、多くの方は、離婚「後」に財産分与で渡す方法を選択されますが、時にはその方法によらず夫婦間売買をされる方もいます。

ここでは、離婚による元夫婦間での不動産売買(譲渡)や贈与で注意すべき点を解説しています。

〇任意売却と住み続ける為のリースバック

ここでは親族間で不動産売買を行う方法の一種としての任意売却(ニンバイ)とリースバックについて解説しています。 リースバックとは、売却しても自宅に住み続けられるということです。 もっと正確に言えば、マイホームを不動産業者などに売った後もそのままその売った物件(元マイホーム)に住まい続けることをいいます。

〇個人間の不動産売買について

ここでは、マンションや一戸建てなど不動産の個人間売買(不動産会社を仲介者に入れない売買)の方法と、そのメリットやデメリットについて解説しています。

〇離婚するから住宅ローンの連帯保証人・連帯債務者から外れるには⁉

離婚するから住宅ローンの連帯保証人・連帯債務者から外れるにはどうしたらいいかというご質問をよく受けます。ここでは、どうすれば連帯保証人(連帯債務者)の立場からは外れることができるのかを解説していきます。

〇不動産売買時の税金について(全コンテンツ)

税金滞納と不動産売却、マンション売却、一戸建て売却 ここでは、不動産所有と税金というテーマで、もしかすると今、皆さんがとても大きな勘違いされていることについて解説していきたいと思います。 さて、家計が苦しくなると多くの方は、一番初めに固定資産税などの税金を、マンションであれば管理費、修繕積立金なども滞納され始められる傾向があるようです。 なぜ真っ先に税金の支

〇親族間のマイホーム売買と認知症

日本は、全世界に先駆け1970年に「高齢化社会」に突入しました。その後も益々高齢化率は上昇し、1994年に高齢社会、2007年に超高齢社会へと突入しています。

今後も高齢者率は高くなると予測されており、2025年には約30%、2060年には約40%に達すると見られています。このような急激なる社会構造の変化は全世界の中で日本が突出していて、超高齢社会の問題は増え続けるばかりです。このような日本社会の構造変化の背景の上での家族の守り方と、また実践できる方法としてのマイホームの親族間売買について解説しています。